Alles over opties

Wat zijn opties? En wat kunnen we er allemaal mee?

In een paar hoofdstukken wordt de werking van opties op een eenvoudige manier uitgelegd.

Hoofdstuk: inleiding: de basis

Wat zijn opties?

Een bekend spreekwoord is: onbekend maakt onbemind! Dat geldt zeker voor opties. Mensen durven de vingers er niet aan te branden omdat de materie onbekend is. In een aantal hoofdstukken leggen we uit wat opties zijn, hoe ze werken en welke strategieën u kunt hanteren zodat bovenstaand spreekwoord in de toekomst niet meer op u van toepassing is.

Optiehandel is kort gezegd het handelen in rechten en plichten. Opties zijn zgn. afgeleide producten (derivaten). Dat betekent dat de prijs afgeleid is van een ander product.

De meest voorkomende derivaten zijn gebaseerd op:

– aandelen (en indices zoals de AEX)

– wisselkoersen

– rentevoeten

– commodities

Kenmerken van opties

Om het eenvoudig te houden is een optie gestandaardiseerd:

– de looptijd staat vast (1 dag tot 5 jaar)

– de contractgrootte staat vast (bijv. 1 optie= 100 aandelen of 100 x een index)

– uitoefenprijs staat vast

– premie is verhandelbaar. de premie is dus de enige variabele factor

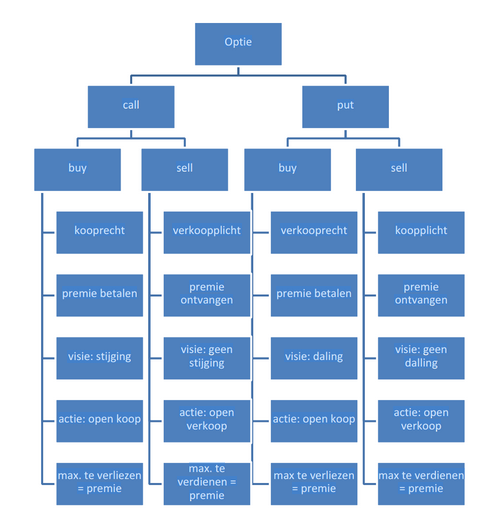

callopties en putopties

De koper van een call of putoptie heeft een RECHT. De tegenpartij van een koper is de schrijver (verkoper) en heeft een PLICHT. In onderstaand schema ziet u alle kenmerken en facetten van opties.

Wat staat hier boven nu eigenlijk? We houden het simpel en volgen de stappen.

Een koper van een calloptie weet precies waar hij aan toe is. Hij doet een open buy. Hij heeft een kooprecht en betaalt daarvoor een premie. Zijn visie is dat het product gaat stijgen. In het slechtste geval is hij zijn betaalde premie kwijt.

De tegenpartij van deze optiekoper denkt precies het tegenovergestelde. Hij is de optieschrijver en doet een open sell. Hij heeft een verkoopplicht en ontvangt die premie die de koper betaalt. Zijn visie is dat het product niet gaat stijgen. De koper wist wat ie maximaal kon verliezen, dus de schrijver weet wat ie maximaal kan verdienen. De verliezen kunnen onbeperkt oplopen.

Bij putopties is de visie net andersom. De koper van de putoptie doet ook weer een open buy en heeft een verkooprecht. Ook betaalt hij daarvoor premie. Zijn visie is dat het product gaat dalen. In het slechtste geval is hij zijn betaalde premie kwijt.

De tegenpartij van deze optiekoper denkt ook weer het tegenovergestelde. Hij is ook weer de optieschrijver en doet een open sell. Hij heeft een koopplicht en ontvangt de premie die de koper betaalt. Zijn visie is dat het product niet gaat dalen. De koper wist wat ie maximaal kon verliezen, dus ook deze schrijver weet wat ie maximaal kan verdienen. De verliezen kunnen onbeperkt oplopen.

Wat bepaalt de prijs van een optie?

De Grieken bepalen de prijs van een optie

- De DELTA van een optie laat zien hoeveel de prijs van een optie verandert wanneer de onderliggende waarde verandert.

- De GAMMA geeft aan hoeveel de delta gaat veranderen, wanneer de onderliggende waarde met één stijgt.

- De THETA is de tijdswaarde. Dit laat zien wat de verandering van de optieprijzen is wanneer er één dag voorbij is.

- De VEGA geeft aan wat er gebeurt wanneer de volatiliteit met één procent stijgt

Een optie kan bestaan uit intrinsieke waarde en tijds- of verwachtingswaarde.

De intrinsieke waarde: wat is de optie werkelijk waard.

Verwachtingswaarde: Is de waarde bovenop de intrinsieke waarde en wordt grotensdeels bepaald door bovenstaande Grieken.

Optiestijlen

Opties op aandelen hebben Amerikaanse stijl. Dat betekent dat ze in prinicipe ten alle tijden kunnen worden uitgeoefend.

Opties op indices zijn Europese stijl. Dat betekent dat ze alleen op einddatum (expiratie) kunnen worden uitgeoefend.

Expiratie

Tussen half 4 en 4 uur worden dagelijks de index-opties afgewikkeld. Dit is optie expiratie. Na expiratie houdt de optie op te bestaan. De afrekenkoers is 31 x stand aex /31. Bij aandelenexpiratie gelden andere regels; daarvoor geldt de slotkoers van die dag.

Dekkingseisen

Bij het schrijven van opties, dient er voldoende zekerheid te zijn dat de schrijver aan zijn verplichting zal kunnen voldoen. Deze dekkingseis heet ”marginverplichting”. Er moeten dus altijd voldoende middelen aanwezig zijn om marginverplichtingen aan te kunnen gaan. De bank of broker bepaalt welke zekerheid de schrijver moet geven. Het is dus niet zo dat de margineisen bij alle brokers hetzelfde zijn.

Hoofdstuk: strategieën

Hieronder een opsomming van de meest gebruikte optiestrategieën. In deze column wordt steeds de AEX genoemd, maar dit kan ook met individuele aandelen. Het gaat uiteindelijk om de richting.

In onderstaande grafieken wordt gewerkt met het aantal van 1 (open koop) en -1 (open verkoop). Optiehandel is rechten en plichten. Een koop van een optie geeft een recht; een verkoop van een optie geeft een plicht.

Misschien is onderstaande gesneden koek voor u. Maar misschien wilt u zich graag verder verdiepen in opties. Onderstaand stuk kan u op weg helpen. Als u vragen heeft, kunt u altijd mailen naar info@optietrading.com

Als u graag regelmatig wilt sparren over uw mogelijkheden, kunt u elders op deze site kijken naar de mogelijkheden bij optietrading.

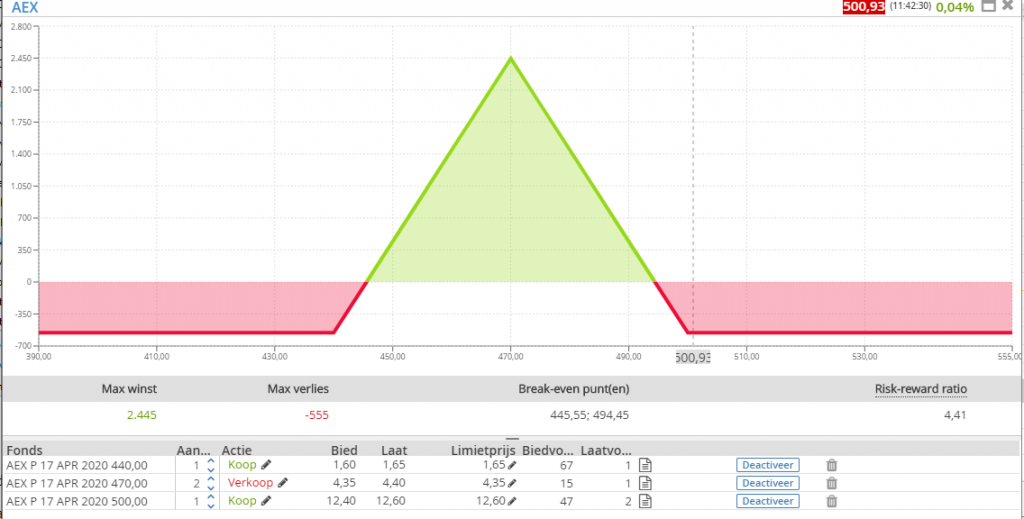

Een visie kan positief, negatief of neutraal zijn. Bij elke verwachting horen andere posities. Onderstaande posities zijn louter indicatief. Slotkoersen van 24-4 zijn gebruikt. De grafieken zijn niet bedoeld om posities op in te nemen. Ze zijn bedoeld om inzicht te geven in de win-en verliesmomenten bij de toekomstige richting van de AEX.

Positieve visie

Bij een positieve visie horen veelal 4 strategieën

1. long call

2. long call spread

3. short put

4. short put spread

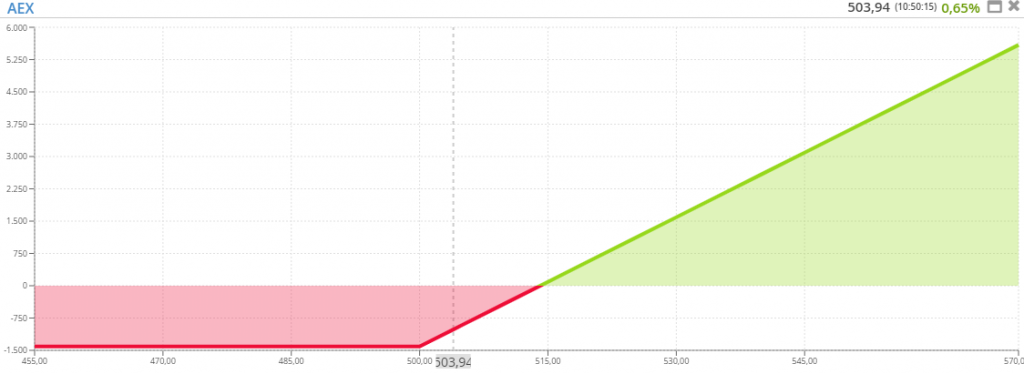

ad 1. long call

Het maximale verlies is beperkt tot de investering. Maximale winst is in theorie oneindig.

ad 2. long call spread

Het maximale verlies is eveneens beperkt tot de investering. Maximale winst is afgetopt.

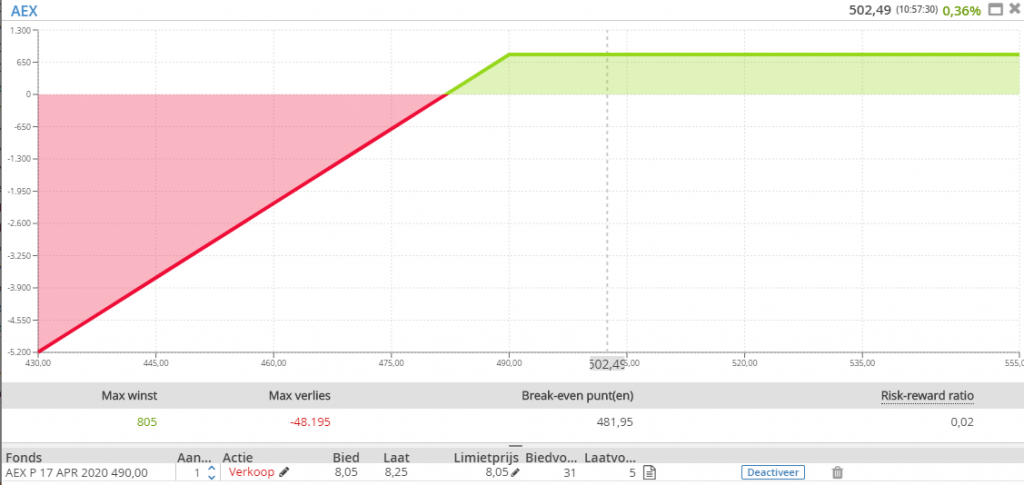

ad 3. short put

Maximaal te verdienen bedrag is vooraf bepaald. Maximaal te verliezen kan ver doorlopen. Margin vereist.

ad 4. short put spread (put bull spread)

Maximaal te verliezen en te verdienen bedrag is afgetopt. De plicht is groter dan het recht, dus margin vereist.

negatieve visie

Bij een negatieve visie zijn de meestgebruikte strategieën:

5. long put

6. putspread

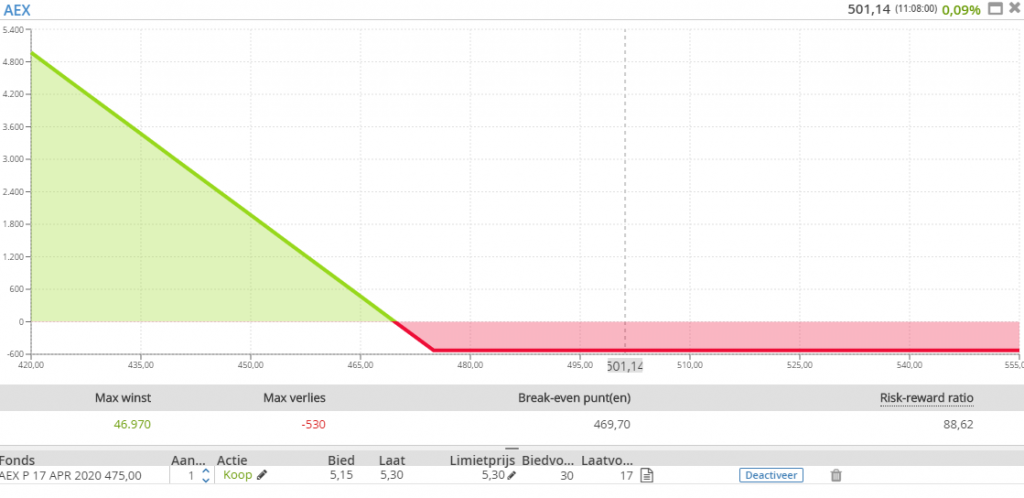

ad 5. long put

Bij een long put hebben we alleen een recht, dus geen marginverplichting. Maximaal te verliezen is de investering.

ad 6: put spread

Bij een putspread is de investering kleiner dan bij een long put. Het maximaal te verdienen bedrag is afgetopt. Er is geen margin vereist. Het recht is groter dan de plicht, dus geen margin vereist.

verwachting van grote koersschommelingen omhoog of omlaag

7. long straddle

8. long strangle

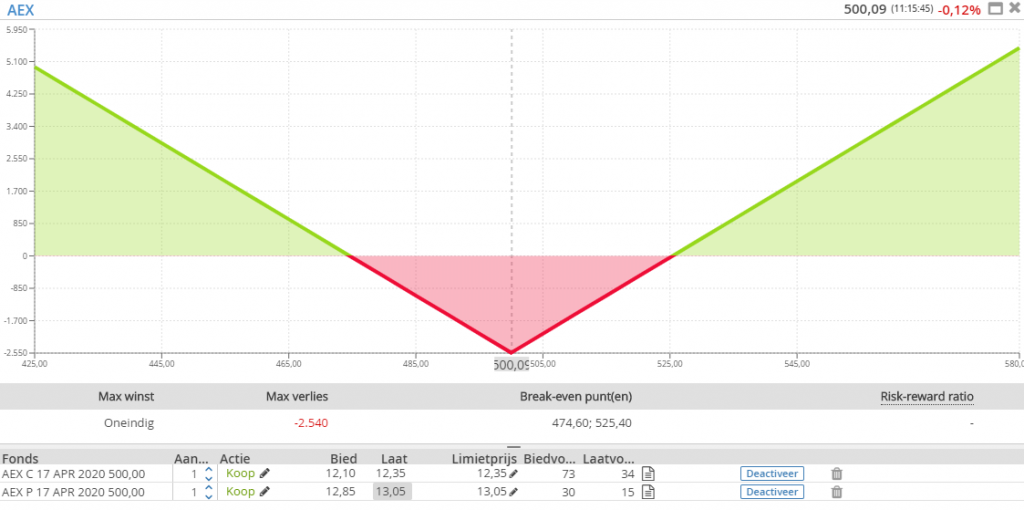

ad 7: long straddle.

Er wordt een call EN put gekocht die beide dezelfde uitoefenprijs hebben.

Het kopen van een call en een put geeft 2x een recht, dus geen marginverplichting.

ad 8 long strangle:

Er wordt ook een call en put gekocht maar nu met verschillende uitoefenprijzen

visie: stabiele of dalende koers

9. short call

10. short call spread (call bear spread)

ad 9. short call

Bij deze positie wordt alleen geschreven. Alleen een plicht, dus marginverplichting.

ad 10: short call spread (call bear spread)

De marginverplichting is lager dan bij een short call, omdat het maximale te verliezen bedrag hier is afgetopt.

visie: kleine beweging/stabiele koers

11. short straddle

12. short strangle

ad 11: short straddle

Er wordt bij een short straddle een call en een put geschreven. De uitoefenprijzen zijn gelijk. (500 in dit geval)

Marginverplichting vereist. Er wordt zowel een call als een put verkocht (geschreven)

ad 12: short strangle

Er wordt ook een call en put geschreven, met verschillende uitoefenprijzen

Eveneens marginverplichting vereist.

Meer strategieën

Butterfly, en condor .

Deze strategieën worden veel toegepast op onze chat. In allerlei vormen. Kom je ook? Leerzaam en gezellig!

Succes!

Vragen? Mail naar info@optietrading.com

Rene vd Vondervoort