De olie en rente in perspectief

De situatie in het Midden Oosten en met name in IRAN heeft ervoor gezorgd dat er onrust heerst op de oliemarkten. De olieprijs gaat hard op en neer. En hoe staat het met de rente-ontwikkelingen? Hieronder een marktbeeld van afgelopen 40 jaar!

Olie

Een onrustige start van het nieuwe jaar voor de olieprijs. Zou je denken.

Parabolische stijging

Als we het dan in perspectief plaatsen, hieronder de lange termijntrend van de olie. De olieprijs heeft afgelopen 40 jaar grote schommelingen laten zien. In de jaren 2000-2008 werd de olieprijs compleet opgeblazen. Hee, een parabolische stijging. Dat hebben we vaker gezien. Dat loopt nooit goed af.

Met de kredietcrisis van 2008 stortte niet alleen de aandelenmarkten in elkaar, maar ook de olieprijs. Waar de aandelenmarkten in 2009 weer aan een opmars begonnen, deed de olieprijs dat niet. Foetsie inflatie.

Duidelijk is dat een olieprijs onder de 80 dollar iets van de laatste jaren is. In 2014 startte een nieuwe grote duikeling waarbij de bodems van de laatste 40 jaar neerwaarts werden verlaten. Het niveau van 80 dollar is teruggetest, maar bleek afgelopen jaren telkens weerstand. Zolang die 80 dollar niet opwaarts wordt uitgenomen, is het lange-termijnbeeld voor de olieprijs dus zeker niet sterk te noemen.

Rente

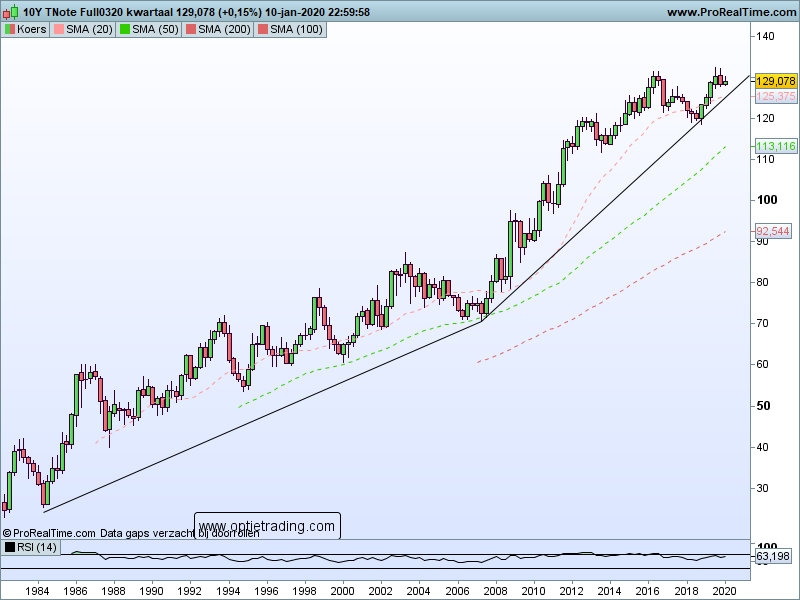

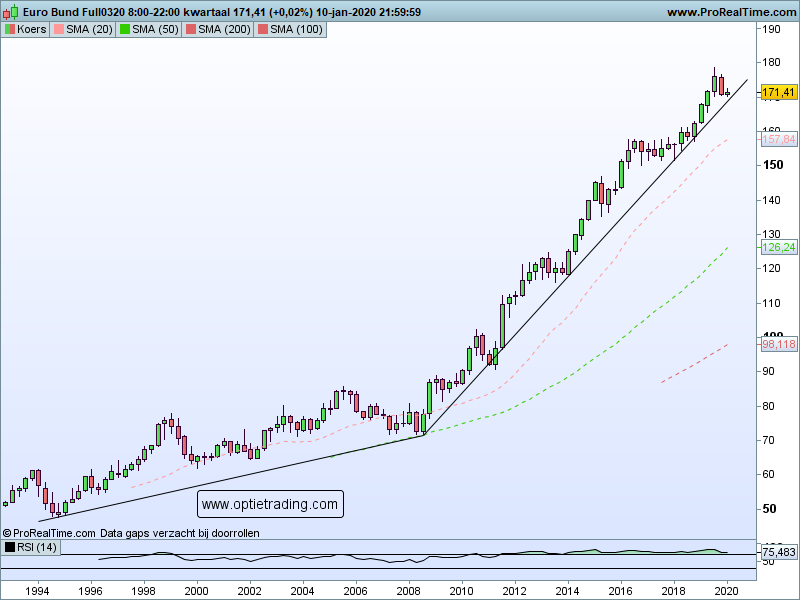

Over inflatie gesproken, wie herinnert zich de torenhoge rentestanden van de jaren 80 nog? Sinds de rentepiek van begin jaren 80 is de rente aan het zakken. Al 40 jaar dus. De rente is gezakt tot het nulpunt. De obligaties zijn sindsdien omarmd door beleggers. Grote stijgingen. Kunnen de obligaties nog verder stijgen? Of is het hoogtepunt wel bereikt(lees: dieptepunt van de rentedalingen?).

De 10 Y note US

BUND

De bund is een mandje Duitse obligaties met de gemiddelde looptijd van 10 jaar. De schulden wereldwijd zijn groter dan ooit tevoren. Kunnen de markten een toekomstige rentestijging wel aan? Of moet de rente de komende decennia laag blijven om het systeem in stand te kunnen houden?

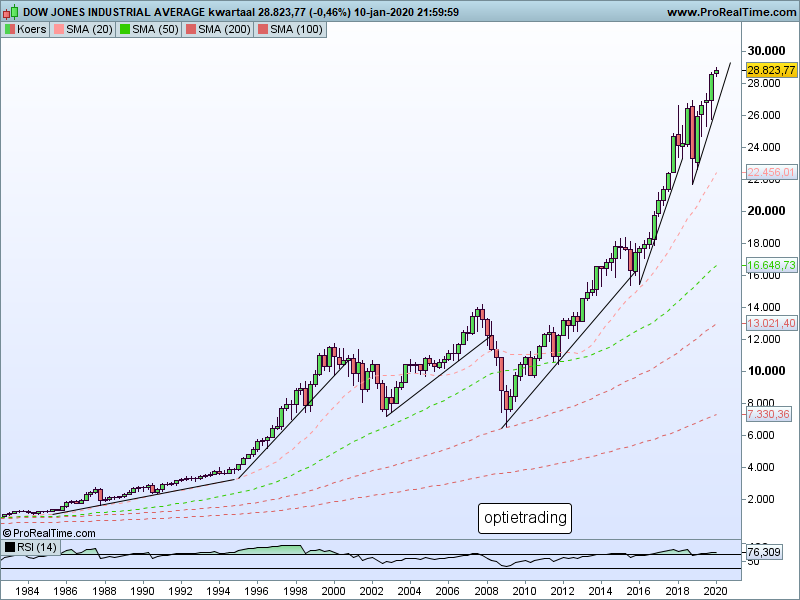

De aandelenmarkten

We kunnen er niet omheen, af en toe moeten de markten besproken worden. Vorige week zagen we het koerspatroon van de nikkei index, vandaag is wallstreet aan de beurt. Van de nikkei index weten we dat deze parabolische stijging verkeerd af is gelopen. zie DIT ARTIKEL

Het koerspatroon van de dow jones van afgelopen 40 jaar lijkt ook een enorme parabool te worden. De stijgingen gaan steeds steiler. Er is nooit ruimte voor een gezonde correctie. Het rentebeleid van afgelopen 10 jaar heeft ervoor gezorgd dat er een enorme run naar de beurzen wordt gemaakt, die haar weerga niet kent. Aandelen zijn gemiddeld enorm duur, gezien de koers-winstverhoudingen. Allemaal met als reden: ”er is geen alternatief, waar moet ik anders met mijn geld naar toe?” Met als resultaat dat de beurzen op wallstreet dus al 11 jaar stijgen, zonder enige vorm van gezonde correctie. Toch wel. De correctie van het laatste kwartaal van 2018 was een pittige, maar die is in recordtempo teruggedraaid. 1 grote rode kwartaalcandle in de grafiek, die meteen het kwartaal erna teruggedraaid werd. Klusje geklaard. Het feest is nog niet voorbij.

DOW JONES

NASDAQ

Tenslotte is nog even het onderlinge verschil tussen de beurzen het vermelden waard . De DAX maar ook de BEL20 zijn namelijk nog NIET boven de top van januari 2018 kunnen klimmen. Dit is opvallend want Wallstreet, maar ook de AEX , de CAC40 en zelfs de FTSE100 met alle Brexit problemen is dit wel gelukt.

Samenvattend

Technisch gezien staan natuurlijk alle langetermijnsignalen op groen. Daar is geen twijfel over. De trends zijn gigantisch omhoog. We weten uit het verleden dat dergelijke parabolische stijgingen in 100% van de gevallen verkeerd afgelopen zijn. Beleggers in Apple of Tesla vieren nog altijd het feest. Gelijk hebben ze. De vraag die bij ons op komt is: hoe lang gaat het feest nog door? Er zijn inmiddels genoeg aanwijzingen die ons vertellen om terughoudend te zijn. We willen geen spelbreker zijn, de trends zijn immers nog omhoog. De kater? Die komt later.

Wil je deze interessante ontwikkelingen samen met ons op de voet volgen? Je bent van harte welkom!

Rene vd Vondervoort